“Empoderar as mulheres no debate político é lutar por um mundo melhor para todos os gêneros. O cenário é que os espaços de disputa política ainda são, em sua maioria, ocupados por homens. Mas nós, mulheres, somos 51% da população. Então, precisamos seguir lutando por uma sociedade justa e que será muito melhor para todo mundo”, observou a presidenta da Contraf-CUT, Juvandia Moreira, na abertura do evento.

Neiva Ribeiro, uma das coordenadoras do Comando Nacional dos Bancários, reforçou a relevância da presença das mulheres bancárias em espaços de debate e mobilização. "É muito importante estar numa conferência de mulheres bancárias. É uma das categorias que mais interfere no debate no mundo da classe trabalhadora brasileira", afirmou.

A dirigente ressaltou o papel estratégico das bancárias na construção de políticas que fortaleçam os direitos das mulheres e a luta por igualdade no setor financeiro e em toda a sociedade. "A participação ativa das trabalhadoras é fundamental para avançarmos na pauta sindical e combater as desigualdades", completou.

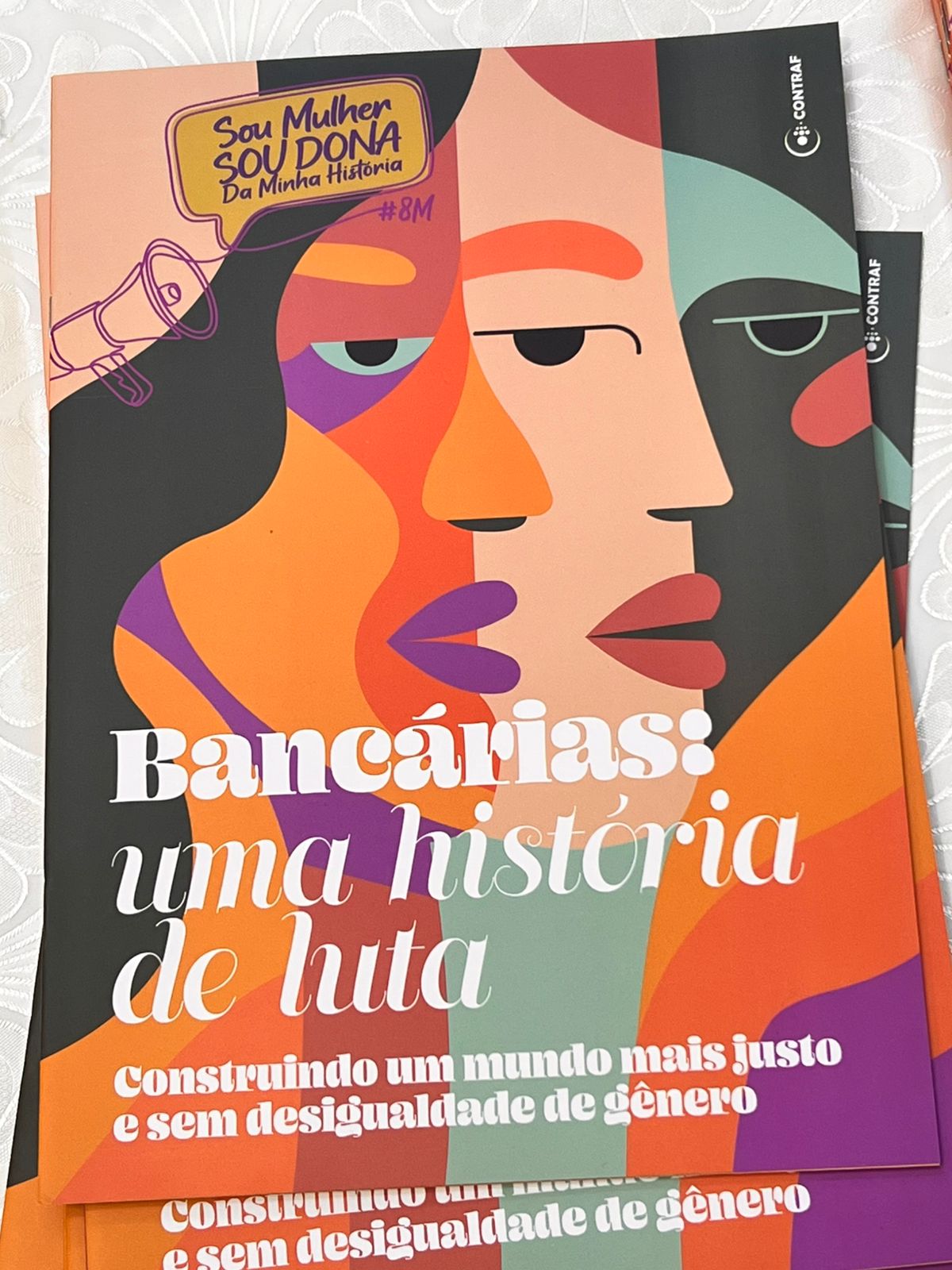

A secretária da Mulher da Contraf-CUT, Fernanda Lopes, aproveitou o evento para lançar a cartilha "Bancárias: uma história de luta", com o subtítulo "Construindo um mundo mais justo e sem desigualdade de gênero". "Esse trabalho contém uma importante linha do tempo das conquistas sociais e políticas das mulheres na sociedade. Esse olhar sobre a história é fundamental para nos lembrarmos de onde saímos e onde chegamos e a razão de muitas desigualdades persistem na sociedade. A título de exemplo, somente em 2002 caiu a lei de que a 'falta de virgindade' era motivo para anular casamento; e, em 2005, que o termo 'mulher honesta' foi retirado do código penal", destacou.

Clique aqui para acessar o modelo digital da cartilha (por onde também é possível baixar o material em PDF).

Níveis de desigualdade

A economista e técnica do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese), Vivian Machado, apresentou o quadro da desigualdade salarial no país: No mercado de trabalho brasileiro, mulheres recebem, em média 21% menos que homens; Em 2024, mulheres negras recebiam 53,7% menos que homens não negros.

Considerando somente a categoria bancária, a remuneração média das mulheres bancárias é 18,6% inferior à remuneração média dos homens bancários. E, ao analisar o recorte racial, verifica-se que a remuneração média das mulheres pretas é 37,7% inferior à remuneração média do bancário branco do sexo masculino.

Propostas para a 5ª CNPM

Após as mesas de debate, as participantes se dividiram em grupos de trabalho para a elaboração das propostas que serão levadas à 5º Conferência Nacional de Políticas para as Mulheres (5ª CNPM).

Os grupos foram mediados pela advogada e assessora jurídica da Contraf-CUT no projeto “Basta! Não irão nos Calar”, Phamela Godoy, e pela jornalista, especialista em políticas públicas, consultora em gênero, raça e diversidade, Malu Aquino.

A seguir, as propostas aprovadas:

- Instituir de forma obrigatória nas empresas públicas e de economia mista programas de combate ao assédio moral, sexual e violências de gênero com canais e protocolos seguros para denúncias e acolhimento de vítimas; (80 votos)

- Implantação de equipamentos públicos como cozinhas solidárias, lavandarias solidárias, creches públicas com horários flexíveis, centros de convivência para idosos e equipamentos similares de convivência para pessoas com deficiência, com foco no atendimento de mães solos, mães negras, mães LBTs, mães jovens, mães com deficiência ou mães de filhos com deficiência; (66 votos)

- Criar cota para que empresas sejam obrigadas a contratar mulheres a partir de 50 anos em toda sua diversidade; (votos 53)

Eleição das representantes

As participantes da Conferência Livre promovida pela Contraf-CUT também elegeram delegadas que irão defender as propostas aprovadas para a etapa nacional. Foram eleitas:

Como titulares

- Fernanda Lopes, secretária de Mulheres da Contraf-CUT/ branca

- Elaine Cutis, secretária de Políticas Sociais da Contraf-CUT/ branca

- Renata Soeiro, diretora de Estudos e Planejamentos da Fetraf RJ/ES e dirigente da Seeb Baixada Fluminense/ negra

Como suplentes

- Paula Moreira, do Sindicato dos Bancários de BH/ negra

- Lusemir Carvalho, do Sindicato dos Bancários de Piauí/ parda

- Maria Gaia, do Sindicato dos Bancários do DF/ branca