O segundo dia do 3º Congresso da Contraf-CUT, que ocorre em Guarulhos (SP) com a participação de 316 delegados e delegadas, começou na manhã deste sábado (31) com a apresentação de um balanço da gestão 2009-2012 e uma análise da conjuntura nacional e internacional. O presidente da Confederação, Carlos Cordeiro, fez uma exposição com base no texto-base construído durante o processo de pré-congressos realizado em todas as federações filiadas ao longo dos últimos meses.

“A avaliação que fazemos da gestão é extremamente positiva. Conseguimos construir um processo intenso de participação dos bancários em todo o país e um grau ainda maior de unidade nacional. Conseguimos dialogar com todas as forças politicas e trazer para o debate sindicatos que estavam fora da Contraf-CUT”, avaliou Carlos Cordeiro.

O dirigente sindical destacou também a atuação dos diretores da Confederação em todo o Brasil. “Nossos dirigentes viajaram por todo o país e essa presença nos estados é importante para entender a demanda que os sindicatos estão apresentando, permitindo ter um olhar local acerca das reivindicações da categoria. Geralmente o modelo é muito centralizador, o que dificulta promover a participação dos bancários. Estar próximos aos sindicatos permite ter um olhar local e potencializar a mobilização”, ressaltou o presidente da Contraf-CUT

Desafios

Se a Europa e os Estados Unidos vivenciam uma grave crise e os governos atacam os direitos dos trabalhadores, aqui a economia brasileira caminha bem, temos geração de empregos, aumento da renda média dos trabalhadores e as empresas com grandes lucros, aliás, bem maiores quando comparados com a renda média dos trabalhadores. Mas o modelo de crescimento econômico continua aprofundando a concentração de renda.

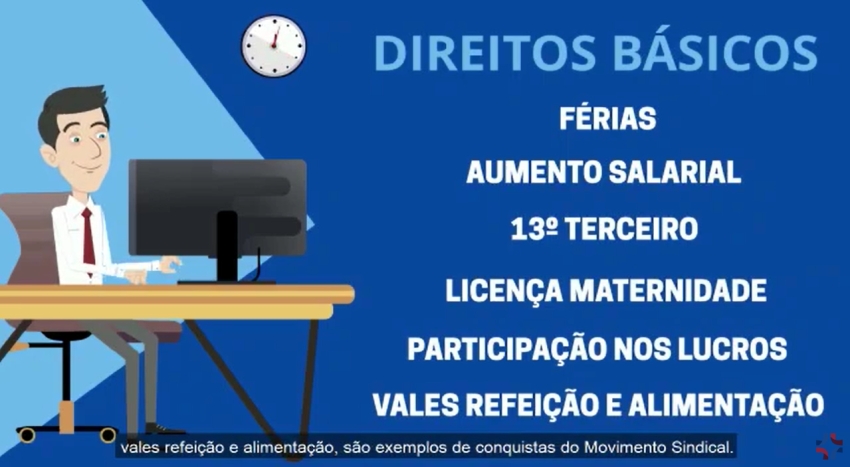

“O desafio está colocado ao movimento sindical. Vivemos um momento fértil para a ação dos sindicatos. Temos o desafio de transformar as condições de vida da sociedade, com mais e melhores empregos, remuneração digna e distribuição de renda”, afirmou Carlos Cordeiro.

Para conseguir essa transformação, “temos que trabalhar para nos tornarmos referência não apenas para os bancários, mas para os trabalhadores de modo geral”, ressaltou o dirigente da Contraf-CUT. E, para isso, “temos que nos preparar e nos apropriar dos debates de importância nacional”. Ele citou como exemplo a reforma politica. “Os bancários devem levar essas discussões para dentro dos sindicatos. Temos que tirar posições e dialogar com os trabalhadores bancários e não bancários”, desafiou.

Carlos Cordeiro frisou a importância do debate sobre a reforma tributária. “Precisamos nos apropriar deste debate urgentemente. Hoje os tributos pagos são sobre o consumo e não sobre a renda. Os trabalhadores pagam muito mais imposto do que os ricos comparativamente à renda”, criticou.

Diante desta realidade, indagou o presidente da Contraf-CUT, qual é modelo tributário que o movimento sindical quer? “Essa é a principal reforma que temos pela frente, pois nos leva a discutir como e quanto a sociedade vai contribuir e qual o papel do Estado neste contexto”.

Banco Central

“Qual é o modelo de Banco Central que nós queremos?”, perguntou Carlos Cordeiro. O Copom leva em consideração para tomar suas decisões apenas o cenário da inflação, critica. “Outras perspectivas devem estar na pauta como a distribuição de riquezas. É preciso ter metas sociais, como emprego, crescimento econômico, de modo a colocar as pessoas em primeiro lugar”, apontou.

“Ou nos apropriamos destes temas e nos tornamos referência para os trabalhadores e a sociedade ou ficamos no piloto automático crescendo sem distribuir renda”, alertou o dirigente da Contraf- CUT.

Emprego decente

Outro desafio é o emprego decente. “É possível e necessário acabar com a rotatividade, que é uma política de gestão dos bancos privados. Precisamos garantir um emprego estável, saudável, seguro e com remuneração mais justa e uma aposentadoria digna, e acreditar que é possível romper barreiras”, salientou.

Segurança

Carlos Cordeiro destacou a importância da segurança nos bancos e focou a discussão sobre o projeto de lei que visa criar o estatuto de segurança privada. “Infelizmente os bancos possuem a visão de que os vigilantes não podem fazer greve e não estão dispostos a investir em equipamentos que tragam mais segurança aos trabalhadores e clientes, como as portas giratórias. Temos que reforçar a nossa participação no debate e impedir que as mortes em assaltos envolvendo bancos continuem acontecendo”, avaliou o presidente da Contraf-CUT.

Saúde do Trabalhador

Para Carlos Cordeiro, avançamos muito no debate sobre a saúde do trabalhador, mas a pressão por resultados continua. “Somos contra metas ou contra metas abusivas? Qual é o plano de mobilização para mudar esta realidade?”, questionou.

Remuneração digna

“Diante de tanto lucro dos bancos, não faz sentido os bancários do Brasil terem um dos menores pisos salariais da América Latina. Temos que nos apropriar do debate da remuneração. Em nenhuma parte do mundo existe a situação brasileira em que a diferença de remuneração entre bancários e executivos chega a 440 vezes”, denunciou.

Previdência complementar

“Precisamos discutir um plano de previdência complementar para todos os bancários. Qual proposta que nós temos? Precisamos construir uma proposta para que o bancário tenha remuneração digna a médio e longo prazos”, salientou o dirigente da Contraf-CUT.

Mobilização

O presidente da Contraf-CUT analisou o modelo de negociação e mobilização do movimento sindical. “Realizamos nos últimos anos mobilização e greve fortes, mas precisamos repensar o projeto da categoria para os próximos três anos. Esse modelo está adequado ou temos que fortalecê-lo”, indagou. Ele defendeu também o espaço das mesas temáticas, que deve ser reforçado para impulsionar novas conquistas para a categoria

Conferência sobre sistema financeiro

Para o dirigente sindical, é fundamental a realização da Conferência Nacional do Sistema Financeiro e que o governo federal deve fazer a convocação. “Se o governo não fizer a convocatória, o movimento sindical tem condições chamar a sociedade e realizá-la”, projetou.

Mais pesquisas e comunicação

A Contraf-CUT passou a fazer nos últimos anos pesquisas importantes para a definição das estratégias de luta do movimento sindical, como a Pesquisa do Emprego Bancário. “Passamos a construir um processo de reflexão na direção nacional, com caráter coletivo e não mais de forma individualizada. Divulgamos pesquisas e organizamos Cadernos da Contraf-CUT para qualificar a luta sindical”, salientou Carlos Cordeiro.

Outro avanço importante foram as mudanças feitas na área de comunicação. “Alteramos a nossa forma de interagir com os sindicatos e a sociedade, potencializando a comunicação que é uma ferramenta essencial para a disputa de hegemonia”, concluiu o presidente da Contraf-CUT.

Após a apresentação de Carlos Cordeiro, vários delegados fizeram manifestações reforçando o balanço positivo da gestão da Contraf-CUT e acrescentando suas posições sobre a situação atual do Brasil e do mundo frente à crise internacional. Os dirigentes sindicais reforçaram o papel e a responsabilidade do movimento sindical bancário nesta conjuntura, bem como os desafios a serem enfrentados, como o combate à terceirização, a luta pela ratificação da Convenção 158 da Organização Internacional do Trabalho (OIT) e pela regulamentação do sistema financeiro.

Fonte: Contraf-CUT